La Comisión Nacional para la Protección y Defensa de los Usuarios de Servicios Financieros (CONDUSEF) te recuerda que en el mes de abril los estados de cuenta de tarjetas de crédito, deberán incluir un cuadro comparativo que muestre el Costo Anual Total promedio (CAT), así como la Tasa Efectiva Promedio Ponderada y la Anualidad de productos clásicos, oro, platino y equivalentes disponibles en el mercado.

Lo anterior en cumplimiento al artículo 4 Bis 2, segundo párrafo, de la Ley para la Transparencia y Ordenamiento de los Servicios Financieros, lo cual tiene como propósito que los usuarios puedan comparar costos y comisiones de los productos equivalentes al que tienen contratado.

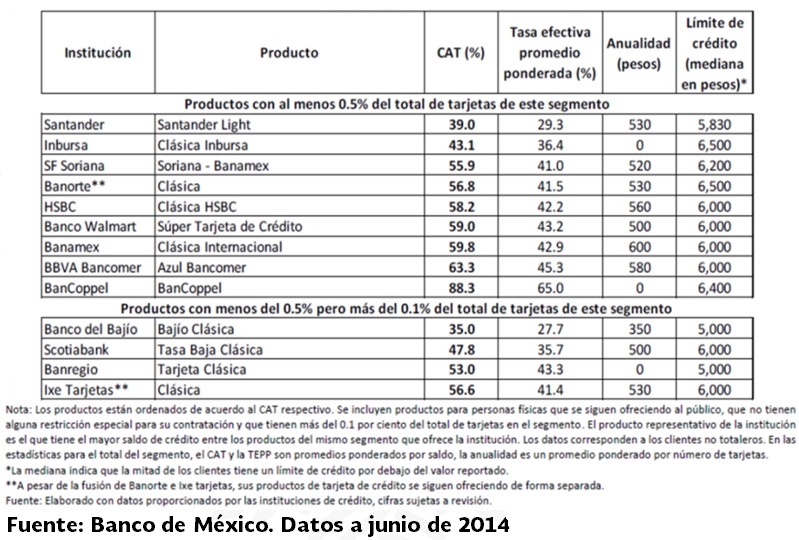

A continuación te mostramos un cuadro que ejemplifica la información que deberá aparecer en tu estado de cuenta, para el caso de tarjetas de crédito clásicas:

De acuerdo con información del Banco de México, al tercer trimestre de 2014, se tenía un registro de casi 29 millones de tarjetas de crédito vigentes en el mercado, incluyendo tarjetas titulares y adicionales, de las cuales el 64% fueron utilizadas en este periodo, es decir 18.4 millones de plásticos.

A su vez, el último reporte de Indicadores Básicos de Tarjetas de Crédito (junio de 2014) señala, que del total de los plásticos, el 68% corresponde a tarjetas Clásicas o equivalentes, el 23% para Oro o equivalentes y el 9% para Platino o equivalentes.

Es importante señalar que tres Instituciones Financieras concentran el 70% de las tarjetas de crédito del mercado: BBVA Bancomer (29%), Banamex (27%) y Santander (14%).

Por tipo de tarjeta, en el segmento de Clásicas, las Instituciones Financieras con mayor participación en el mercado fueron: Bancomer (35%), Banamex (27%) y BanCoppel (9%). En el segmento Oro fueron: Santander (31%), Banamex (22%) y BBVA Bancomer (16%). En el rubro Platino o equivalentes fueron: Banamex (38%), BBVA Bancomer (20%) y American Express (13%).

CONDUSEF te ofrece algunas recomendaciones importantes para el manejo de tu tarjeta de crédito:

- Aprovéchala para facilitar tus pagos o para cubrir emergencias. La tarjeta de crédito es de gran ayuda, si la utilizas dentro de tu presupuesto y línea de crédito autorizada.

- No la consideres como dinero extra para gastar por arriba de tus posibilidades; si comienzas a utilizarla para tu consumo diario, puedes acumular una deuda que después te resultará difícil de pagar.

- Cubre puntualmente tus pagos; cada vez que dejas de pagar a tiempo aumenta tu deuda y puede derivar en un registro negativo en tu historial crediticio.

- Abona más del pago mínimo mensual señalado, a fin de reducir el monto y plazo de tu deuda, y, así mantener el control.

- Recuerda que puedes consolidar tus deudas en la tarjeta que te ofrezca la menor tasa de interés. Si tienes problemas de pago, no la uses.

- Cancela aquella tarjeta de crédito que no utilices o que resulte ser la más cara; tu banco te debe indicar el procedimiento para hacerlo.

- Revisa siempre el estado de cuenta; conserva tus comprobantes, ya que en caso de errores u omisiones, tienes un plazo de 90 días, a partir de la fecha de corte para presentar tus aclaraciones.

- En caso de robo o extravío, reporta de inmediato con tu banco emisor.